在线咨询

在线咨询

来源:安徽税务

2020年度企业所得税汇算清缴正在进行中!今天税小皖就为大家梳理下企业所得税亏损弥补相关的政策要点,一起来学习吧~~

基 本 规 定

企业某一纳税年度发生的亏损,可以用下一年度的所得弥补,下一年度的所得不足以弥补的, 可以逐年延续弥补,但结转年限最长不得超过 5 年。

企业在汇总计算缴纳企业所得税时,其境外营业机构的亏损不得抵减境内营业机构的盈利。

企业所得税亏损的 5 年弥补年限,针对的是纳税人的实际亏损额(应纳税所得额的负数),由于其境外营业机构的亏损不得抵减境内营业机构的盈利,在企业整体盈利时境外机构存在未弥补的亏损,即形成企业的非实际亏损额,非实际亏损额不受 5 年弥补期限的限制。

案例分析·

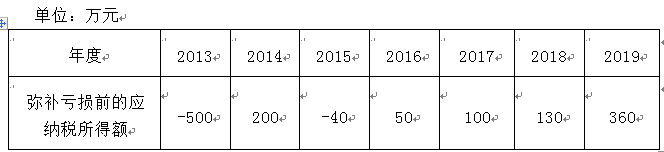

下表为经税务机关审定的某国有企业连续 7 年的弥补亏损前的境内应纳税所得额的情况,假设该企业一直执行 5 年亏损弥补规定,计算该企业 7 年间需缴纳的企业所得税。

【答案及解析】

关于 2013 年的亏损,要用 2014 年至 2018 年的所得弥补,尽管期间 2015 年亏损,也要占用 5 年抵亏期的一个抵扣年度,且先亏先补, 2015 年的亏损需在 2013 年的亏损问题解决之后才能考虑。到了 2018 年, 2013 年的亏损未弥补完但 5 年抵亏期已满,还有 20 万元亏损不得用2019 年的应纳税所得额弥补。

2015 年之后的 2016 年至 2018 年之间的所得,已被用于弥补 2013 年的亏损, 2015 年的亏损只能用 2019 年所得弥补,在弥补 2015 年亏损后, 2019 年应纳税所得额 =360-40=320 (万 元),应纳企业所得税税额 =320 × 25%=80 (万元)。

特殊规定

1.自 2018 年 1 月 1 日起,当年具备高新技术企业或科技型中小企业资格的企业,其具备资格年度之前 5 个年度发生的尚未弥补完的亏损,准予结转以后年度弥补,最长结转年限由 5 年延长至10 年 。

文件依据:《财政部 税务总局关于延长高新技术企业和科技型中小企业亏损结转年限的通知》(财税【2018】76号)

2.受疫情影响较大的困难行业企业,2020年度发生的亏损最长结转年限由5年延长至8年。

文件依据:《财政部 税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告》(财政部 税务总局公告2020年第8号)

3.对电影行业企业2020年度发生的亏损,最长结转年限由5年延长至8年。

文件依据:《财政部 税务总局关于电影等行业税费支持政策的公告》(财政部 税务总局公告2020年第25号)

4.国家鼓励的线宽小于130纳米(含)的集成电路生产企业,属于国家鼓励的集成电路生产企业清单年度之前5个纳税年度发生的尚未弥补完的亏损,准予向以后年度结转,总结转年限最长不得超过10年。

文件依据:《财政部 税务总局 发展改革委 工业和信息化部关于促进集成电路产业和软件产业高质量发展企业所得税政策的公告》(财政部 税务总局 发展改革委 工业和信息化部公告2020年第45号)

其他规定

企业筹办期间不计算为亏损年度

企业自开始生产经营的年度,为开始计算企业损益的年度。企业从事生产经营之前进行筹办活动期间发生筹办费用支出,不得计算为当期的亏损,企业可以在开始经营之日的当年一次性扣除, 也可以按照税法有关长期待摊费用的处理规定处理,但一经选定,不得改变。

税务查补所得可用于弥补亏损

税务机关对企业以前年度纳税情况进行检查时调增的应纳税所得额,凡企业以前年度发生亏损且该亏损属于企业所得税法规定允许弥补的,应允许调增的应纳税所得额弥补该亏损。弥补该亏损后仍有余额的,按照企业所得税法规定计算缴纳企业所得税。

以往年度漏扣少扣的支出可在 5 年的期限内追补确认

对企业发现以前年度实际发生的、按照税收规定应在企业所得税前扣除而未扣除或者少扣除的支出,企业作出专项申报及说明后,准予追补至该项目发生年度计算扣除,但追补确认期限不得超过 5 年。